「資金調達ってなんだろう」

「どのように資金調達をすべきかわからない」

という方もいらっしゃるのではないでしょうか。

本記事では資金調達の4つの方法や種類についてわかりやすく解説します。

ベンチャー企業やスタートアップ企業など、資金調達を検討中の方は参考にしてみて下さい。

資金調達とは?わかりやすく解説

資金調達とはビジネスに必要な資金を外部から集めることです。

新しいことにチャレンジする際はある程度の資金が必要になるものです。

自分の資産の範疇で賄えれば資金調達は必要ないですが、ベンチャー企業やスタートアップ企業などが大規模な事業を行う際は資金調達も検討しておく必要があるでしょう。

資金調達の目的

資金調達の目的は事業運営のための資金、設備投資にかかる資金、M&Aによる企業買収資金など様々ありますが、ビジネスの運営において必要なまとまった資金を集める為と考えられます。

資金調達を行う意義

資金調達を行う意義として、会社の信用力向上があります。

返済が必要な資金調達を行い、きちんと返済をすれば返済実績となります。

返済実績があれば、安心して融資ができるという証明となり、金融機関からの融資も受けやすくなります。

資金調達が必要になる主なシーン

資金調達が必要になるのは、主に次のようなシーンです。

会社設立時

資金を特に必要とするのは、会社設立時です。

設立時は建物や備品など事業に必要な設備をすべて一から揃えなければなりません。

そのための資金を調達しなければならず、さらに、売上等の入金があるまでの運転資金も必要です。商品や材料の仕入れにも費用がかかるでしょう。

事業拡大時

事業を拡大するときや、新たな事業に参入するときなども資金が必要です。

事業の規模によりますが、これまでの事業とは異なる分野に進出するときは、特に多くの資金を必要とするでしょう。

事業運営で蓄積してきた資金では足りない場合、資金調達で必要な資金を確保しなければなりません。

運転資金不足時

運転資金とは、既存事業を継続して運用していく為に必要なお金です。

黒字倒産などと言われるように、黒字での経営ができていても現金が不足すれば会社は倒産する可能性があります。

取引相手の入金が遅れるかもしれないということを頭に入れておき、万が一のことがあっても大丈夫なように余裕のある資金調達を行いましょう。

資金調達方法は主に3種類

資金調達の方法は主に以下の3種類です。

- 借り入れをする

- 投資を受ける

- 会社資産を現金に変える

基本的にこの3種類に分類されますが、それぞれの具体的方法は多種多様です。

この中から、自社に最適な方法を選ぶことが事業を円滑に進めるポイントになるでしょう。

借り入れで資金調達

資金調達の中で最も一般的なのが、借り入れによる方法です。

金融機関などから融資を受け、決められた利息と元本を後から返済していきます。

ここでは、借り入れによる資金調達のメリット・デメリットや、具体的な方法について紹介しましょう。

メリットとデメリット

借り入れにより資金を増やすことで設備投資などに多くの投資ができ、レバレッジ効果を得ることができます。

レバレッジ効果とは「テコの原理」のことで、「少ない資金で投資効果を上げる」という意味です。

例えば、自己資金のみの投資では少ない収益しか得られない場合でも、借入金を加えて投資すれば、より大きい収益を生み出します。

自己資金のみで設備投資したときよりも、多くの収益をあげられるわけです。利息と元金を上回る利益を上げることも可能になるでしょう。

また、融資を受けた際の利息は税法上の損金(経費)として処理できるため、節税効果も得られます。

借り入れによる資金調達は選択肢も多く、自社の状況に合った調達先を選べるのもメリットといえるでしょう。

借り入れには様々なメリットがある一方、融資を受けるには不動産などの担保や保証人が必要になります。

当然ながら負債が残るため、事業がうまくいかず赤字経営であっても毎月利息付きで返済しなければなりません。

また、負債が増えることで自己資本比率が下がります。

自己資本が少ないと資金力がないと判断され、今後の取引に影響を与える場合もあるでしょう。

融資によって資金を増やす3つの方法

借り入れによる資金調達の方法には、主に次のような方法があります。

公的機関や銀行からの融資

一般的に行われている借り入れは、公的機関や銀行からの融資です。融資を行う公的機関には、次の3種類があります。

- 日本政策金融公庫:日本政府が100%出資する政策金融機関

- 商工会議所:地域にある事業者をバックアップする公的機関

- 信用保証協会:民間の金融機関の融資に対して保証をする機関

公的機関からの融資は金融機関に比べて金利が低く、審査が通りやすいというメリットがあります。

そのため、信用力が低くて銀行では融資を受けづらい中小企業でも借り入れをしやすいのがメリットです。

ただし、公的融資は申し込みから借り入れまでに時間がかかります。

融資を受けるまでに1か月〜3か月程度の期間が必要になるでしょう。

また、公的融資は中小企業などの小規模事業者を救済するという趣旨のため、上限金額が低めです。必要資金には足りない可能性もあるでしょう。

銀行からの融資は、返済実績があり信用力の高い会社が利用できる方法です。

業績が思わしくない、設立間もなく実績がないといった会社は審査に通るのが難しいでしょう。

「信用保証協会の保証付き融資で実績を積んでいる」「高い収益を上げて業績が好調」といった状況がなければなりません。

社債の発行

借り入れによる資金調達には、債券を発行して資金を集める「社債」という方法もあります。

社債にはいくつかの種類があり、「普通社債」は通常、地名度のある会社が行う方法です。

知名度がない中小企業では購入者を募るのが難しいでしょう。

そのような会社でも利用しやすいのが、「新株予約権付社債」や「少人数私募債(しぼさい)」です。

新株予約権付社債とは、一定の条件により株式に転換する権利が付いた社債で、投資による資金調達で利用される場合もあります。

少人数私募債は公募という形式を取らず、募集する対象を50人(社)未満に限定して発行する社債です。

引受人も発行する会社の関係者のみとなされ、会社の役員や社員、取引先、家族などが対象になります。

手形割引

取引先から受け取った手形を現金に変えるのも、資金調達方法の一つです。

手形とは決められた期日までに支払うことを約束した有価証券で、手形割引は代金の代わりに受け取った手形を支払期日の前に銀行に売却し現金化することです。

手形を振り出した会社が倒産するなど不渡りになった場合、買い戻す義務が生じることから、手形割引は融資の一種とされています。

投資を受けて資本を増やす資金調達

資金調達には、外部から投資を受けて資本を増やす方法もあります。

こちらもメリット・デメリットや、具体的な方法について見ていきましょう。

メリットとデメリット

資本を増やす方法の一番のメリットは、返済義務がないことです。

例えば、株式を発行して資金調達した場合、業績の悪化で株価が下がっても会社は責任を負いません。集めた資金をどのように使うかも会社の自由です。

資本が増えることで、会社の信用力も高まるでしょう。

ただし、投資による資金調達は投資家が経営に介入してくる場合もあります。

発行する株式の比率によっては、経営権が移ってしまう可能性もあるでしょう。

資金調達を目的に株式を発行する場合は、そのような場合も想定して慎重に行わなければなりません。

資本を増やす3つの方法

資本を増やす資金調達方法で、代表的な3つを紹介します。

ベンチャーキャピタルからの投資

ベンチャー企業であれば、ベンチャーキャピタルからの出資による資金調達ができます。

ベンチャーキャピタルとは、上場する見込みのあるベンチャー企業に出資をし、上場したときに出資資金を回収して利益を上げる投資会社です。

出資をした会社が成長して株価が上がれば、大きな利益が得られます。

このようなベンチャーキャピタルから出資を受けるためには、将来性のある事業で他社と差別化できる要素があるなど、成長が期待できる会社であることが必要です。

ベンチャーキャピタルからの出資は多額の出資を受けることもでき、大規模な事業展開も可能になるでしょう。

多くの企業と関わってきたベンチャーキャピタルは、経営に関する知識や経験、ノウハウが豊富です。

設立間もない会社にとっては、出資だけでなく経営に必要なノウハウを提供してもらえるというメリットもあるでしょう。

第三者割当増資

資金調達では、既存の株主以外の第三者に株式を発行する「第三者割当増資」という方法もあります。

第三者に株式を引き受けてもらうためには、会社の事業が順調で、株価が上昇する見込みであることを納得してもらわなければなりません。

また、第三者割当増資は既存株主の出資比率が下がり、経営権にも影響を与えます。

実行する際は、これらデメリットも考慮する必要があるでしょう。

クラウドファンディング

新しい資金調達方法として注目を集めている方法に、クラウドファンディングがあります。

会社がインターネットを通して不特定多数の人に資金提供を呼びかけ、その趣旨に賛同した人々から資金を集めるという方法です。

クラウドファンディングには金銭的な見返りのあるタイプや、金銭以外の商品やサービスを受け取るタイプ、寄付という形をとるタイプがあります。

金銭的な見返りには事業で生まれた利益に応じた分配金を受け取るもの、出資に応じて株式を受け取るものなど様々です。

金融機関などからの出資を得るのが難しい会社でも賛同があれば資金を調達できる方法として、今後も利用が増える可能性があるでしょう。

資産を現金に変える資金調達

手元にある資産を売却して現金に変えるのも、資金調達方法の一つです。

メリット・デメリットや具体的な方法を紹介します。

メリットとデメリット

既存の資産を現金化する方法は、他の方法と比較して早く資金調達をできるのがメリットです。

すぐに資金が必要なときに役立つでしょう。

ただし、そもそも資産がなければできないという限界があります。

また、資産によっては本来の価値よりも低い価格になりやすいのがデメリットです。

資産を現金化する3つの方法

資金を現金化する方法として、次の3つがあげられます。

不要な資産を売却する

事業には不要になっている資産を売却し、新たな事業に向けて資金を確保するという方法があります。ある程度の資金になる資産は次の通りです。

- 土地や建物などの不動産

- 自動車

- 有価証券

- 機械設備

また、過剰に抱えている在庫を売却するのも一つの方法です。

売れる見込みのない在庫は、管理や保管のコストがかかります。

在庫を処分しても利益が出ない可能性もありますが、売却することで今後のコストを削減し、資金調達もできるのがメリットです。

営業権を売却する

有形の資産だけでなく、無形資産である営業権も売却できます。

営業権とは、会社の社会的信用や立地条件、特許、商標、特殊技術、取引関係など、収益を得られるものです。

これら営業権を売却することでも資金を調達できます。

ファクタリングする

売掛債権を売却する「ファクタリング」でも、資金調達ができます。

売掛債権とは、取引先へ商品やサービスを提供し、代金が支払われる権利です。

売掛債権の支払いは翌月以降が一般的で、それより早く資金を得たい場合に利用されます。

ファクタリングは債権の譲渡であり、手形割引のように買い戻しの義務が発生しません。

そのため、資産を現金化する資金調達に分類されます。

助成金・補助金を利用する場合の注意点

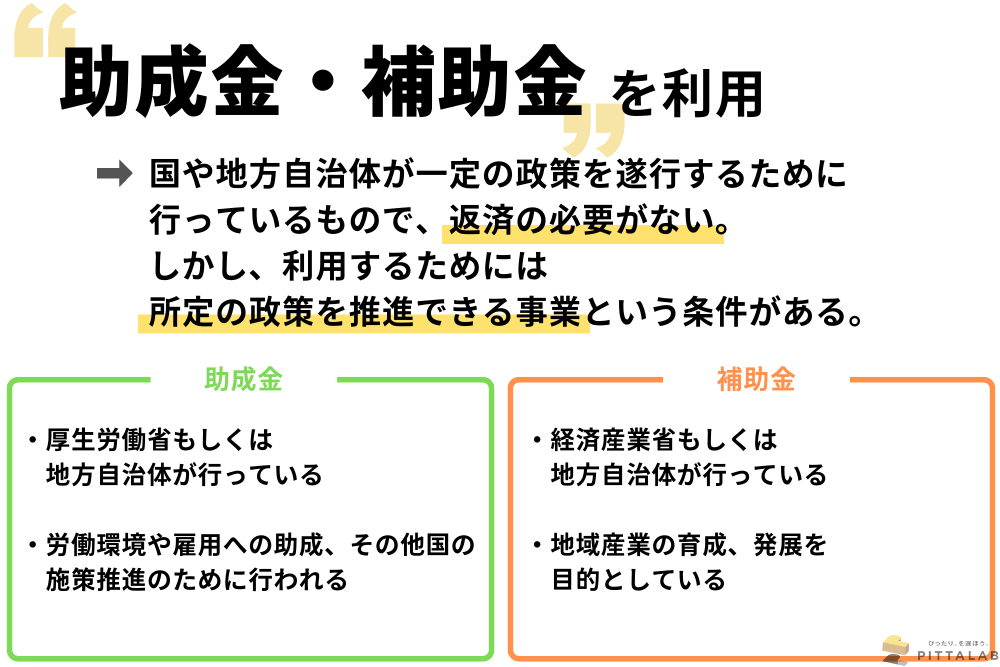

3種類の資金調達とは別に、助成金・補助金を利用する方法もあります。

国や地方公共団体が一定の政策を遂行するために行っているもので、返済の必要がありません。

負担なく資金調達できる方法として理想的ですが、所定の政策を推進できる事業という条件があるのが特徴です。

助成金・補助金には様々な種類があり、それぞれ金額や支給条件は異なります。

助成金は厚生労働省もしくは地方自治体が主体となり、労働環境や雇用への助成、その他国の施策推進のために行われるものです。

審査はありますが、申請する会社が所定の基準を満たしていれば通る可能性が高いでしょう。

補助金は経済産業省もしくは地方自治体が行い、地域産業の育成、発展を目的としています。

助成金よりも審査は厳しく、基準を満たしても通らない場合があるでしょう。

また、助成金・補助金はすぐに資金を受け取れるわけではなく、後払い形式という点に注意が必要です。

これから行おうとする事業内容に合致した助成金・補助金が見つかれば、ぜひ利用してみるとよいでしょう。

ただし、補助金・助成金は数が多いうえに制度が変わりやすいため、常に情報を押さえておく必要があります。

最後に

資金調達は、会社設立時や事業を新規開拓する際などに必要です。

様々な方法があり、事業をスムーズに進めるためにも自社に適したものを選ばなければなりません。

借り入れによる方法が一般的ですが、その場合は返済計画などもしっかり立てる必要があります。

投資により資本を増やす方法は返済義務がありませんが、既存株主との関係や経営権などの問題もあるでしょう。

必要とする金額や事業の進め方に合わせ、最適な方法を見つけてください。

資金調達の記事を読んだ方におすすめ

- 助成金をお探しの女性起業家はこちら